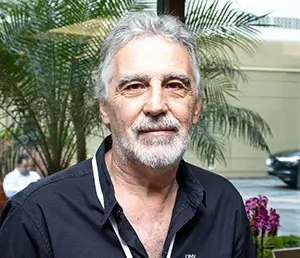

Sócio executivo da maior distribuidora de PP e PE da Braskem, Wilson Cataldi não deixou pedra sobre pedra em recente palestra em evento setorial. Como a América do Sul responde apenas por 2% do mercado mundial de poliolefinas, dominado por EUA, e a petroquímica da região está fadada à estagnação, por falta de competitividade nos custos de matéria-prima (gás natural). Cataldi assinalou ainda que, além da integração obrigatória upstream, o sarrafo das capacidades de poliolefinas de classe mundial subiu a ponto de ser ilustrado por uma leva de novas plantas de até 1.5 milhão de t/a. No Brasil, por exemplo, ainda rodam plantas de PP com idade média de 40 anos e até há uma de PEBD com 65. Daí porque o distribuidor da Braskem arrematou sua fala atestando que, dada a compreensível ausência de investimentos locais, caberá às hiper ofertadas resinas importadas atender o inevitável crescimento do consumo interno. Essas perspectivas e os meandros do irresistível fortalecimento das vendas dos polímeros internacionais no Brasil, apesar de ser um país de elevadas taxas alfandegárias, são dissecados na entrevista a seguir por duas das lunetas mais precisas do front das importações: Roberta Duarte, diretora executiva da distribuidora Conecta Resinas, e Eder Ottolini Balbani, dirigente da Ottolini Representações e responsável por vendas técnicas da distribuidora Replas.

Segundo consenso do setor, o varejo de PP e PE fechou o primeiro semestre com vendas acima do mesmo período em 2022. Com base neste retrospecto e no desaquecimento notado neste segundo semestre, qual a expectativa para o desempenho da comercialização de PP e PE importados no exercício atual frente ao do ano passado?

Roberta Duarte: O Brasil importa cada vez mais resina plástica, pois sua capacidade instalada não acompanha a expansão da demanda e modernização da tecnologia de produção das petroquímicas internacionais que gera cada vez mais resinas a custo extremamente competitivo se comparado ao do grade nacional. Nos últimos anos, a capacidade norte-americana de PE cresceu bastante, consequência da exploração da rota mais acessível da mineração do gás de xisto (shale gas). Ela não só reativou a petroquímica dos EUA, mas a tornou formadora de mundial de preços e exportadora regular e intensa de PE e PP, mérito da redução desfrutada no custo da matéria-prima (etano/eteno) para polimerizar. Apesar do ritmo atual lento, o mercado brasileiro continua a crescer e se a petroquímica nacional não investir, a expansão da demanda por poliolefinas será alimentada cada vez mais por importações. Por razões nessa linha, entre novembro de 2022 e novembro de 2023, as importações brasileiras de PE e PP subiram, respectivamente, em torno de 25% e 23% pela régua da consultoria MaxiQuim.

Eder Balbani: As vendas de PE e PP importados ficaram acima do projetado no terceiro trimestre. Com base nesse consumo, acredito que o ano corrente mostrará um crescimento de 1,5% sobre 2022.

Como interpreta a atípica retração do mercado em setembro/outubro, período tradicionalmente de maior aquecimento nas vendas internas de PP e PE e quais os reflexos desse quadro na reposição de estoques pelos transformadores?

Roberta Duarte: Os meses de setembro e outubro último foram muito bons para a Conecta, minha empresa. Não sentimos uma retração do mercado; ao contrário, a procura por resinas importadas foi muito alta no período.

Eder Balbani: A queda no consumo se deu pelo reajuste nos preços das resinas. Os transformadores tiveram que incrementar os estoques antes dos aumentos e a consequência foi a queda nas vendas de resinas. Quanto ao transformador, a queda nas vendas ocorre em função do baixo poder aquisitivo da população em geral, agravado em particular pelo alto endividamento das classes C e D.

Pela sua estimativa, as vendas para o varejo de PP e PE devem fechar o ano com quais respectivas participações estimadas para a revenda autônoma/importadores e para a distribuição da Braskem?

Roberta Duarte: A produção interna de poliolefinas foi reduzida este ano, impactando o nível de utilização da capacidade instalada. Ele recuou treze pontos percentuais na média do exercício corrente, ficando em apenas 68%. Ou seja, uma preocupante ociosidade superior a 30%. Devido a este recuo interno e com a entrada de muitas novas capacidades de PP e PE na América do Norte e China nos últimos meses, deparamos agora com um desbalanceamento entre a oferta e a procura, justo numa fase desfavorável da economia mundial, Brasil incluso. Sob este prisma, as fatias de mercado no Brasil da revenda independente e da distribuição oficial de resinas importadas tende a aumentar no país daqui por diante, à sombra do crescente mega excedente global de poliolefinas.

Eder Balbani: A definição dessas participações vai depender muito da politica de preços praticada este ano pelo único produtor de poliolefinas no Brasil (Braskem). A vantagem competitiva das petroquímicas do Oriente Médio e dos fabricantes situados nos USA é significativa, assegurada pelo preço da matéria prima, à base do gás natural, escala produtiva de classe mundial, cadeia logística bem engrenada e carga tributária inferior à nossa.

A piora das mudanças climáticas causou a seca atípica no Amazonas que vem dificultando e onerando o desembarque de PP e PE importados pelo porto livre de Manaus. A hipótese de futura reprise dessa calamidade na região norte pode influir para se transferir o desembarque por Manaus de uma parcela razoável dos volumes de PP e PE para outros portos incentivados em regiões a salvo dessas secas sazonais?

Roberta Duarte: O estado do Amazonas passa por seca histórica. Todos os anos este fenômeno acontece ali com impactos na transformação de plástico local. Desde outubro, porém, a situação anda pior que a dos últimos anos. A logística da Zona Franca hoje é realizada em 95% via transporte fluvial e desse índice, 70% chega por navio e o restante via balsas carregando carretas e contêineres. O rio Negro, por exemplo, atingiu o menor nível em Manaus desde 1902, segundo dados da Agência Nacional das Águas e Saneamento Básico. Por utilizar rios como malha viária, as plantas de produtos acabados da Zona Franca arcam agora com prejuízos, tanto para o recebimento de insumos quanto para o escoamento nacional da sua produção. Respondendo enfim a pergunta: sim, a imprevisível ameaça de graves secas sazonais na região, tende a transferir o desembarque por Manaus de uma parcela razoável dos volumes de PP e PE para outros portos incentivados, ao menos no período previsto para as secas no Norte.

Eder Balbani: O impacto das secas sazonais na região amazônica é enorme. Se a gravidade da seca deste ano for mantida ou piorar daqui por diante, parte significativa das importações de PP e PE desembarcadas em Manaus deverá migrar para os portos incentivados de Santa Catarina.

Não há investimentos em petroquímica previstos para o Brasil e, dada a limitação das capacidades locais, o consenso no mercado é de que o crescimento da demanda interna de PP e PE deve ser suprido por importações daqui por diante. Diante disso hoje vale mais a pena competir no Brasil como revendedor de resinas importadas ou como distribuidor autorizado das poliolefinas nacionais?

Roberta Duarte: Há espaço e mercado para todos os agentes. Uma das principais causas do aumento nas importações e, por extensão, da maior procura por um fornecedor de resinas importadas, é a competitividade dos preços dos materiais internacionais. A super oferta global resulta em pressão nos preços, tornando as importações atrativas. Além do mais, é muito importante considerar, em muitos casos, superioridade da tecnologia atualizada e qualidade final das resinas internacionais.

Eder Balbani: É do conhecimento geral que as plantas locais são pouco produtivas e algumas já estão mais que ultrapassadas. Hoje é mais interessante usar as fontes localizadas nos EUA, Oriente Médio e até China.

Como avalia a hipótese de o governo atender as reclamações de “preços internacionais predatórios” apregoadas pela Abiquim e elevar ainda mais em 2024 as já altas tarifas de importação de PP e PE?

Roberta Duarte: O Brasil tem uma das maiores tarifas de importação para resinas. A média global gira em torno de 7% e o Brasil pratica quase o dobro. As indústrias de transformados plásticos estão perdendo competitividade, porém, estamos sob a gestão de um governo de característica protecionista.

Há uma discussão política muito intensa e a petroquímica nacional têm sido alvo de pesadas críticas de empresas de transformados plásticos, que compram matéria-prima nacional e importada. Eu acredito que, a qualquer momento, seremos surpreendidos com aumentos de impostos de importação e medidas que criam barreiras e dificuldades no processo. Porém, também acho que o material importado tem hoje espaço garantido no mercado brasileiro e, apesar das tentativas de inibir seu ingresso, a procura por ele continuará forte e ascendente.

Eder Balbani: A hipótese de o governo aumentar as alíquotas de importação e os impostos sobre os materiais importados é uma espada apontada para os transformadores e importadores e não nos esqueçamos de outro problema em paralelo: o conflito Israel x Hamas no Oriente Médio, influindo nos preços do petróleo e derivados. Minha avaliação é de que a hipótese de mais aumento das tarifas de importação de PP e PE terá impacto negativo sobre a inflação e nos custos de um setor que já opera com margens extremamente baixas. •

Veja cobertura completa na edição especial de Plásticos em Revista 701. Clique aqui.