Maior complexo integrado de poliolefinas do México, o empreendimento da Braskem Idesa integrou o último superciclo de investimentos globais em petroquímicos (1992-2021). Orçado em US$ 5.2 bilhões e adepto da rota do gás natural, ele entrou em operação em 2016 com sua capacidade de 1.05 milhão de t/a de eteno/PEAD e PEBD estribada no suprimento de etano pela petrolífera estatal mexicana, a Pemex. Poucos anos depois, este fornecimento rateava, em decorrência do declínio da produção de gás natural pela Pemex e ausência de perspectivas de aumento da exploração local do insumo. Com a redução no abastecimento de etano, a joint venture da brasileira Braskem com o grupo mexicano Idesa viu sob risco a meta de operar o complexo com segurança e taxas de ocupação compatíveis com os parâmetros de rentabilidade. A saída vislumbrada para o desempenho operacional voltar aos eixos de modo constante foi, à sombra do acordo de livre comércio entre México e América do Norte, alimentar com viabilidade logística a produção de eteno/PE com etano trazido dos EUA. A sacada se materializou com o projeto greenfield Terminal Química Puerto Mexico (TQPM), empreendimento da ordem de US$ 450 milhões iniciado dois anos atrás em Veracruz, mesmo estado onde está a Braskem Idesa, e agendado para estrear em 2025. A relevância da obra para a competitividade da principal capacidade de PE da Braskem no exterior é detalhada nesta entrevista por um ativo fixo da petroquímica brasileira, Cleantho de Paiva Leite Filho, diretor geral do projeto TQPM.

Em 2016, quando partiu a Braskem Idesa, nada foi dito sobre suprimento insuficiente de etano da Pemex para o complexo de eteno/PE. Por quais motivos?

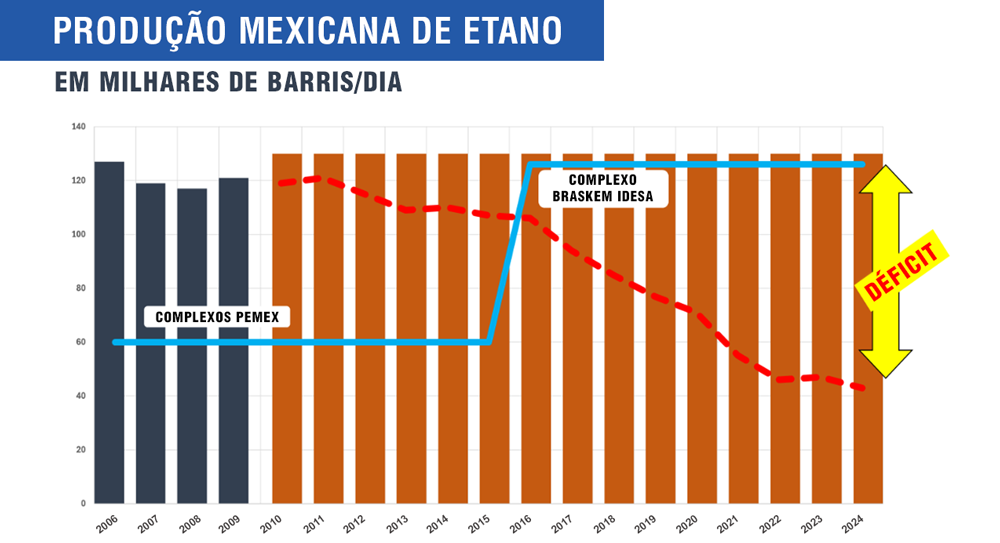

Quando a Braskem Idesa foi criada, todas as projeções de produção de etano no México indicavam que haveria um volume suficiente e a longo prazo de aproximadamente 120.000 a 130.000 barris/dia. Esses volumes, informados pelas projeções da PEMEX, foram também confirmados por consultorias especializadas que analisaram o perfil de produção atual, as reservas de petróleo e gás e os planos de produção. Ocorre que, com a queda de produção de alguns importantes campos de petróleo, aliada à prioridade dada a recuperar/manter produção de líquidos, e por insuficiência de investimento em campos com forte geração de gás, a produção deste insumo (com conteúdo relevante de etano) veio caindo de forma importante e sem perspectiva de retomar os volumes inicialmente projetados a curto ou médio prazo. Reservas de gás e etano existem, mas não foram priorizadas pelo esforço de exploração no México. Como consequência, soluções para importação de etano para complementar a produção nacional se tornaram necessárias.

O gráfico abaixo (fontes: Pemex e TQPM) indica essa situação, que resultou em que tanto os complexos petroquímicos da Pemex quanto o da Braskem Idesa ) não possam operar a plena capacidade.

De 2016 até 2022, quando foi formalizado o plano do investimento de US$ 450 milhões (CAPEX) TQPM, a Braskem Idesa operou sua capacidade de eteno/PE com qual nível % de ociosidade anual devido ao insatisfatório fornecimento de etano pela Pemex?

Nestes últimos trimestres a Braskem Idesa vem operando seus ativos a uma taxa de 78% a 86%. Essa taxa de operação é consequência do abastecimento de etano nacional pela Pemex (cerca de 45% da capacidade) e da operação da solução provisória de importação de etano (Operação Fast Track) que complementa essa produção doméstica com outros 35%-40%. Assim, a taxa de ociosidade é de cerca de 15% a 20%. A solução definitiva para o abastecimento da Braskem Idesa virá com a inauguração do TQPM (Terminal Química Puerto Mexico) prevista para o primeiro semestre de 2025.

Durante os preparativos para a construção do complexo de eteno/PE, a Braskem decerto se inteirou das condições de suprimento de etano pela Pemex. Como e por que topou seguir em frente com o investimento sem matéria-prima suficiente assegurada ? E mais: o etano vem de quais ativo da estatal mexicana?

A percepção de insuficiência de etano veio de forma gradual, ao se aproximar o final da construção e com a redução posterior de investimentos em exploração de óleo e gás, que resultaram numa queda mais acelerada da disponibilidade de etano. A decisão da Braskem Idesa de buscar soluções de importação complementar pela Operação Fast Track (em 2018-2019) e uma solução estrutural de grande porte como o Terminal TQPM (em 2020-2021) foram então tomadas ao se perceber que essa carência seria impossível de se resolver com a projetada produção nacional de etano. No México, ele é produzido na região sudeste, em essência (mais de 90%) a partir de dois Centros Processadores de Gás-CPG (Nuevo Pemex e Cactus – mapa abaixo) conectados por etanoduto aos complexos petroquímicos da Pemex e da Braskem Idesa. Esses CPG´s ficam no estado de Tabasco, próximos as zonas produtoras de petróleo e gás do país, a cerca de 140 km da zona dos complexos petroquímicos localizados em Coatzacoalcos, no estado de Veracruz.

Para assegurar regularidade ao abastecimento de etano importado, manda a lógica que Braskem Idesa tenha buscado respaldo em contratos de longo prazo de fornecimento. Quem serão os fornecedores de etano norte-americano? Em média, eles responderão por quanto % do etano utilizado para o complexo produzir a pleno 1.05 milhão de t/a de eteno?

Os contratos de fornecimento de etano estão garantidos e são de longo prazo (mais de 10 anos), mas detalhes comerciais são reservados. Existem no mundo apenas dois grandes fornecedores de etano com terminais de exportação na região do Golfo do México – as empresas Enterprise Products e a Energy Transfer, ambas com importante capacidade de exportação e as remessas seguem, em especial, para China, Índia e Europa. A proximidade dos EUA faz com que o México seja o destino ideal para tais exportações e que esse etano chegue ao país por rotas de navegação (navios criogênicos especializados) muito curtas ( 2 dias x 32 dias para a China) e em condições muito competitivas.

Poderia dar uma panorâmica da estrutura operacional do terminal?

O projeto TQPM consiste na construção de um cais especializado; dois tanques criogênicos para armazenagem do etano de 50.000 m³ cada, capazes de estocar cerca de 55,000 toneladas de etano; equipamentos de processo e uma capacidade de entrega (bombeio) de 80.000 barris/dia, suficiente para ativar 100% da capacidade da Braskem Idesa e com sobras para eventual expansão (não decidida) de 15% a 20% da produção de eteno dela ou para fornecer etano a outros usuários. O terminal está conectado à empresa por etanoduto de cerca de 10 km, já concluído. O etano vem direto dos produtores norte-americanos, não passa por terminais da operadora logística holandesa Advario, especializada em terminais marítimos. Ela é sócia do TQPM em partes iguais com a Braskem Idesa, petroquímica investidora e único cliente para 100% da capacidade do terminal. O projeto foi iniciado pela Braskem Idesa e a Advario entrou em meados de 2022, já com a construção em andamento. O time de construção e de operação é constituído por profissionais e executivos de ambos os sócios além de pessoal administrativo, técnico e operadores da região. No momento, a obra do TQPM encontra-se a 87% de avanço com conclusão prevista para o primeiro semestre de 2025.

O governo de Andrés Manuel López Obrador, presidente do México de 2018 a 2024 investiu na construção de nova refinaria. Qual a possibilidade de este empreendimento zerar ou minimizar a insuficiência de etano local?

A Refinaria Olmeca, recém-inaugurada pela Pemex na região de Tabasco, não irá impactar na disponibilidade de etano no país. Afinal, ele provém de Centros Processadores de Gás (PG’s) que independem das refinarias. É um quadro passível de ser alterado no futuro (e a longo prazo) apenas se houver esforço de explorar mais campos de gás, em grande escala, para agregar novas correntes de etano a esses CPG´s. Isso substituiria o declínio natural de produção de gás natural em campos antigos e adicionaria volume adicional ao que hoje existe.

Com base na sua vivência de 14 anos no México e 33 anos no Grupo Braskem, poderia explicar por que transformadores de PE brasileiros, de maior porte e capitalizados, em regra não se interessaram em montar em filiais no México, para aproveitar a oportunidade de produzir no país e vender para EUA e Canadá sob as vantagens do acordo de livre comércio?

A estratégia de internacionalização não é um passo simples e não são muitas as empresas no Brasil que têm se estruturado para isso. Em geral, o processo exige uma mudança importante na estrutura de gestão, disposição para entender e adaptar-se às oportunidades e riscos de implementar empreendimentos em outros países, viver outras regras e outras culturas, buscar muitas vezes sócios locais com quem empreender etc. Assim, percebo que poucos grupos brasileiros do setor plástico fizeram essa opção, preferindo crescer principalmente no Brasil. Mas há alguns exemplos, como o Grupo FFS, que instalou planta de bobinas para sacaria industrial em Coatzacoalcos, ou o Grupo Syrus, de distribuição de resinas, parceiro do Grupo Braskem e com presença em alguns países na América Latina.

O México tem problemas como crime organizado, carência de água, energia e pessoal especializado, insegurança jurídica e governos populistas. Mesmo diante disso, indústrias internacionais têm aplicado recursos em plantas no país para vender aos EUA e Canadá. Por que os riscos e lacunas apontados não inibiram esses investimentos?

Alguns dos problemas citados existem sim, mas estão localizados em algumas áreas e em outras se encontram condições adequadas para desenvolver negócios, com disponibilidade de energia, água, portos, escolas e universidades técnicas etc. Exemplo: Coatzacoalcos, onde o TQPM está baseado. Entre os predicados do México constam ser a segunda economia da América Latina, a condição privilegiada de estar ao lado dos EUA, maior mercado do mundo, dispõe de saída para os oceanos Atlântico e Pacífico e firmou tratados de livre comércio com mais de 50 países. Então, apesar dos riscos mencionados, há muitas oportunidades e os investidores, a depender do seu segmento e da localização para seus negócios, encontram sim boas condições de empreender no país.

Creio que a situação de riscos e oportunidades no México é uma constante na América Latina como um todo, Brasil incluso. Considerando-se o déficit na balança comercial química do país, existem inúmeras possibilidades para implementar projetos, uma vez que se consiga contornar alguma escassez de matéria-prima, caso da disponibilidade de etano, problema para a Braskem Idesa a a ser solucionado pelo TQPM.