Altar da devoção de polietilenos de baixa densidade e lineares, stretch é a embalagem flexível que, mesmo sem pisar nas gôndolas, mais sentiu no ato e na carne o quanto custa 11 dias sem caminhoneiros no Brasil. A greve em maio sustou as remessas rodoviárias de cargas envolvidas pelo filme estirável, a ponto de, sem novos pedidos a pingar e com o reajuste de dois dígitos no preço do polímero no primeiro semestre (ver seção Mercado), um transformador peso médio em stretch e que exige anonimato ter parado sua fábrica na segunda quinzena de maio até que a demanda reengrenasse. “De que adianta rodar a máquina se não tenho a quem entregar?”, suspirava ele na ensolarada tarde de uma terça-feira, sem mais o que fazer além de ler piadas recebidas no celular e assistir a uma partida da Copa na TV do escritório.

“Com a greve, ocorreu uma redução de produção e perdas de vendas não só de stretch, mas de todos os itens, e elas não deverão ser recuperadas ao longo deste ano”, avalia Domenico Macchia, diretor comercial da catarinense Videplast, pedra angular em flexíveis no Brasil e sinônimo de excelência em stretch. “Ainda assim, acredito em aumento no volume de vendas de embalagens em geral em 2018 sobre o ano base de 2017, devido ao crescimento (da ordem de 1,7%) previsto para o PIB.

Capacidade ampliada

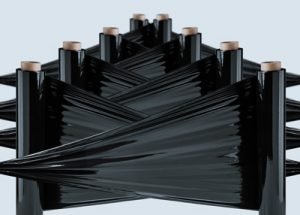

A consultoria MaxiQuim situa a capacidade nacional para produção de stretch em 200.000 t/a. No front de polietileno (PE), a Braskem estima a capacidade doméstica por volta de 200.000 t/a, das quais 10% seguem para exportação e 90% é absorvido no país. “O mercado brasileiro consome cerca de 160.000 t/a e, devido ao excedente na oferta, os grandes players tendem a ocupar parte da ociosidade do parque fabril com demandas externas, atestam os especialistas Marcelo Neves e João Carlos Lães. Por seu turno,David Dunaway, gerente de marketing para a América Latina da ExxonMobil, não faz por menos. “Estimamos que o segmento brasileiro de stretch consumirá em torno de 330.000 toneladas este ano”. Do observatório da Videplast, Macchia endossa o vaticínio de que a capacidade supera a demanda local de stretch. “A produção nacional deve ficar entre 15.000 e 18.000 t/mês e a exportação deve representar perto de 20.000 t/a”, ele projeta. “Recentemente, chegaram ao país novas coextrusoras para altas tiragens e devem elevar a capacidade nominal de stretch ao patamar de 250.000 t/a”.

Apesar do descompasso entre oferta e demanda em vias de acentuar-se, Macchia põe fé no horizonte de crescimento do mercado do filme estirável resguardando as cargas paletizadas no transcurso pela malha rodoviária do país, em grande parte ao deus-dará. As vantagens do stretch, sob este pano de fundo, falam por si. Além de estabilizar e proteger a carga, evita sua contaminação, minimiza danos e avarias, permite a leitura de código de barras e viabiliza a unitização de produtos diferentes. Por fim, o uso do filme com pallet reduz o tempo de troca de lote e permite a verticalização no armazenamento.

Aposta na paletização automática

Pelo radar da Videplast, 90% do mercado interno de stretch correm por conta de paletizadoras e aplicações mensais. Outra constatação: o estiramento médio praticado no país ronda a marca de 200 a 300% para paletizadoras. Na partilha do consumo feita pela potência transformadora sediada em Videira, stretch manual e automático detêm respectivas participações de 40%, enquanto o tipo denominado power stretch responde pelos 20% restantes, sendo mobilizado por indústrias como petroquímicas e aplicado com paletizadoras orbitais. “Em razão da escalada da automação das linhas produtivas, a tendência é de maior crescimento no sistema de paletização automática e de adesão às paletizadoras orbitais para o trabalho com volumes elevados”, percebe Macchia.

No portólio de stretch da Videplast sobressaem dois tipos de stretch pré-estirado.Ambos exibem espessuras de 8 a 15 micra e um deles, denominado core less, é fornecido sem tubete, enquanto o outro, thin core, agrega tubete fino, de 2,5 mm de parede. “Trabalhamos hoje com filmes de cinco camadas à base de resinas de alta performance, homologado nas empresas mais exigentes e sem diferença técnica perante o stretch gerado em equipamentos dotados de sistema de multiplicação de camadas”, sustenta o diretor. “Esse tipo de filme é comercializado sob o apelo marqueteiro de possuir até 30 camadas. No entanto, ele é provido por um equipamento que congrega de seis a nove extrusoras e daí passa pelo sistema de multiplicação de camadas, recurso até hoje não comprovado como capaz de proporcionar um ganho significativo na performance do stretch”.

Peso enganador e guerra fiscal

Querelas tecnológicas à parte, o mercado brasileiro de stretch sofre com deformidades como a prática imemorial de se embutir o peso do tubete no peso declarado da bobina.Desse modo, o preço cobrado não condiz com o real volume de filme fornecido. “A Videplast sempre vendeu peso líquido e não bruto, ao passo que alguns produtores e, em especial, distribuidores ou rebobinadores, fornecem o stretch com tubete de 1,15 a 2kg de peso e vendem com peso total da bobina (tubete incluso)”, explica Macchia.”Isso distorce totalmente o preço do filme, caso o usuário faça o comparativo somente na base preço e não no volume efetivo ou líquido do stretch adquirido”.

Outra nuvem nublada sobre stretch, aponta o diretor da Videplast, é a guerra fiscal (ver à pág. 10). “Alguns produtores estão instalados ou mudaram suas fábricas para o Polo Industrial de Manaus (PIM) e outros rumaram para regiões incentivadas”, observa Macchia. “Como se trata de um filme de altas tiragens gerado em máquinas produtivas com poucas variações de formulações, seu custo fica baseado principalmente no preço da resina e, a depender do incentivo fiscal de cada local, o transformador se torna mais competitivo”.

Reforma tributária urgente

José Ricardo Roriz Coelho, presidente da Associação Brasileira da Indústria do Plástico (Abiplast), entende que, de forma geral, os benefícios fiscais que atraem empresas para o PIM geram ineficiências na realização dos negócios. “Por exemplo, o aumento de dificuldades logísticas, considerando-se o distanciamento dos principais consumidores”, pondera o dirigente, enxergando no quadro um problema gerado pela atual estrutura tributária e federativa, estopim da guerra fiscal.

Quanto a Manaus, Roriz comenta que, entre seus benéficios fiscais, consta a redução de 88% do Imposto de Importação, isenção de IPI, diminuição de IRPJ e PIS/COFINS, aquisição de espaço/terreno para construção e incentivos de ICMS. “O aproveitamento desses benefícios depende muito do projeto estratégico de instalação e atuação empresarial “, ele nota. A principal consequência da situação, ele amarra as pontas, “é a exposição dos problemas gerados pela guerra fiscal e a premência de uma reforma tributária em favor da competitividade e de se promover uma alocação mais eficiente de recursos em nossa economia”.

Aprendizado nos EUA

Trem bala da transformação de flexíveis no Brasil, o Valgroup produz filmes stretch e stretch hood em suas fábricas em Lorena (SP), Camaçari (BA), Itamonte (MG) e Findlay (EUA). “Essas localizações nos permitem atender os clientes em todo o continente de forma competitiva”, argumenta Carlos Bergamaschi, responsável pela área de stretch do conglomerado brasileiro.

Sem descer aos números, ele fecha com o consenso da existência de uma superoferta doméstica de stretch. “As vantagens desse mercado são o tamanho e sua extrema diversificação, pois todos os segmentos industriais utilizam stretch. Para o Valgroup, trata-se de um produto importante por nos permitir oferecer uma solução completa de embalagens aos clientes”.

Bergamaschi também não contesta as projeções que atribuem ao embalamento manual 40% do consumo brasileiro de stretch. “Está em linha com a média mundial e, em países mais evoluídos, essa participação cai para perto de 30%”, dimensiona. A mudança do quadro no Brasil depende, ele condiciona, da redução dos custos (taxas e juros) dos investimentos em maquinário e da implementação mais concreta de filmes mais eficientes para o envolvimento manual, caso do tipo pré-estirado. “Substitui um stretch convencional para aplicação manual com economia de material na média de 30% frente ao que encontramos no mercado”, atesta Bergamaschi.

A propósito, ele assegura, o Valgroup foi pioneiro no país em filmes pré-estirados para aplicação manual. “São o tipo de stretch de melhor custo-benefício e ofertamos duas versões: o pré-estirado de filme plano, de produção viável na tecnologia core less (sem tubete), e o stretch Winpack, obtido de filmes blown e com três cintas de reforço, para aplicações dependentes de extrema aderência e propriedades mecânicas”.

Três anos de produção nos EUA enriqueceram os conhecimentos do Valgroup a respeito de stretch automático de baixa espessura. “Trouxemos de lá muita tecnologia de resinas, processo e aplicação para os clientes daqui”, assinala Bergamaschi. No arremate, ele enaltece as credenciais do seu filme para paletização adequado ao embalamento stretch hood (encapuzamento). “É indicado para cargas dependentes de proteção diferenciada em termos de umidade, higiene e como recurso contra furtos, além de ser a melhor escolha para determinadas aplicações nas quais o aspecto visual seja importante”, completa o especialista.

Nova coextrusora cast

Alheia à superoferta do filme e ao nó cego fiscal, a Eripack Embalagens Industrais, transformadora do Grupo Marinho, agenda para novembro a partida de mais uma coextrusora plana, trazida da Itália, em sua fábrica de stretch em Sorocaba, interior paulista. “Vai ampliar em 120 t/mês a nossa capacidade produtiva atual”, asseguram os diretores Edmair e Éridson Marinho.

O desandar da economia não inibiu o investimento. Quanto à greve dos caminhoneiros em maio, Edmair e Éridson reconhecem, no plano geral, o baque desferido no segmento nacional do filme para paletização. “Mas a linha de produção da Eripack não sofreu impacto frontal, devido ao estoque relevante de matéria-prima, apesar da queda de 20% no índice habitual de ocupação da capacidade da planta”, eles avaliam. “O maior reflexo foi sentido na entrega do produto finalizado, devido aos bloqueios rodoviários e postos sem combustível, fazendo a nossa operação logística operar a 50% do seu potencial”. Por essas e outras, eles evidenciam, sua produção e vendas de stretch saltou 35% em junho, efeito atribuído aos atrasos na entrega durante o período da greve. “Este índice, por ser fato isolado, não se aplica a uma estimativa geral para o exercício de 2018”, ressaltam os dois dirigentes. “Mesmo sendo ano eleitoral e de Copa, o setor de stretch deve superar o balanço anterior. A maior preocupação é com as oscilações do dólar e combustíveis, fatores que levam petroquímicas a aumentar os preços das resinas”.

A Eripack coextrusa filmes com polietileno virgem e caracterizados pela alta resistência à perfuração e elasticidade máxima de 300%. “70% da carteira de clientes constam de grandes indústrias que operam com linhas de paletização a cargo de envolvedoras orbitais, semi e 100% automáticas”, distinguem Edmair e Eridson. Um pulso nesta direção eles assinalam, é a nacionalização de envolvedoras de ponta, resultando em preços inferiores aos dos equipamentos disponíveis anos atrás apenas via importações. “Isso fez o consumo de stretch automático crescer e superar o do tipo manual”, atestam os diretores.

Economia e sustentabilidade

“Quem tem informação tem poder”, vaticina Wagner Bastos dos Santos, sócio executivo da produtora de stretch Centrocinco, sediada em Mogi das Cruzes, interior de São Paulo e capacitada para extrusar 2.000 t/a. “O principal desafio é inteirar a cadeia industrial sobre as vantagens do envolvimento automático e o barateamento das paletizadoras contribui para acirrar a disputa com o filme de aplicação manual”.

A Centrocinco produz stretch manual, cortado, reciclado (com aparas do processo), pré-estirado blow e cast. Quanto aos dois últimos tipos, ele acena o filme plano para usos dependentes de brilho e transparência, enquanto a praia do blow é delimitada por exigências maiores e pega e retenção de carga. “Em nossa carteira o filme automático para envolvedoras planetárias/orbitais, participa com 40%, enquanto o de aplicação manual responde por 60%, mas há um aumento gradativo de clientes investindo na automação”. O carro-chefe da Centrocinco é o stretch reciclado reextrusado (extrusado por duas vezes). “As justificativa são o preço abaixo do material virgem e a opção para a paletização ecologicamente correta”, expõe o dirigente.

A greve dos caminhoneiros foi um soco no estômago do negócio, ele deixa claro. “A paralisação causou, inclusive, uma redução do PIB e a demanda de stretch recuou no primeiro semestre”, comenta Bastos. “Não creio em reação expressiva até dezembro e corremos o risco de fechar o ano com crescimento pífio”. Este trompaço, no entanto, não embaça o potencial do mercado, quando o deixam funcionar e a prova da crença da Centrocinco neste argumento é a sua última fornada de investimentos. “Adquirimos um equipamento para fornecer a bobina sem tubete de papelão e programamos ainda para este ano a entrada de um conjunto rebobinador hiper produtivo e que ampliará em 25% a nossa capacidade produtiva”.

Benefícios podem embutir malefícios

Benefícios podem embutir malefícios

Mudar a planta de stretch para Manaus à sombra dos incentivos fiscais não basta para correr para o abraço

O mapa de stretch no Brasil mostra boa parte das principais fábricas assentadas em áreas de incentivos fiscais. De tempos para cá, devido à expansão da capacidade instalada, consequente superoferta em disputa endurecida com transformadores de médio porte, tem tomado vulto no segmento desse filme commodity uma disposição de transferir a produção para o local mais aquinhoado com benesses tributárias, a Zona Franca de Manaus. Esta conjuntura, seus percalços e vantagens são sopesadas nesta entrevista por Dênerson Dias Rosa, consultor tributário (www.drconsult.com.br) formador de opinião, com lastro de sobra acumulado por sua atuação como ex- auditor fiscal da Secretaria da Fazenda de Goiás, na qual também chefiou a assessoria jurídica do Conselho Administrativo Tributário e integrou a assessoria tributária da autarquia. Em 2002, ele foi convocado para estudar junto aos órgãos fazendários de Goiás a viabilidade de concessão de incentivos fiscais na importação. Desse trabalho, vingou o incentivo estadual Comexproduzir.

Por que, em termos fiscais, produzir uma embalagem (filme stretch) na Zona Franca de Manaus mostra-se mais atraente do que em outros locais também dotados de incentivos fiscais e mais próximos dos grandes centros de consumo desse tipo de embalagem?

O Brasil tem um sistema tributário caótico e confuso; às vezes, muitos tributos são cobrados ao mesmo tempo sobre o mesmo fato. Por exemplo, quando uma indústria vende um produto que fabricou, ela precisa pagar: ICMS, PIS, COFINS além do IPI. O primeiro (ICMS) é um tributo estadual, enquanto os demais (PIS, COFINS e IPI) são federais. Destes tributos, PIS e COFINS tem características de pouca variação tributária. Ou seja, a maioria dos produtos e empresas são tributados da mesma forma e pelas mesmas regras. Por sua vez, o IPI tem alíquotas diferentes por tipo de produto (o IPI de automóveis, por exemplo, varia de 7% a 25%, apenas em função de potência do motor e combustível utilizado). Já quanto ao ICMS, sendo um imposto cobrado pelos Estados, tem características e alíquotas diferentes em cada uma das unidades da federação. Além do mais, tem alíquotas diferentes dentro de cada estado por tipo de produto.

Falar em incentivos fiscais é falar em reduzir a carga tributária, o que pode ser feito por produto, empresa ou ainda por setor econômico (concedido em caráter mais geral, ou menos geral). Quanto maior a tributação original, maior o impacto causado pela concessão de incentivos fiscais. Vários Estados têm uma política estruturada de concessão de incentivos industriais, mas os incentivos fiscais concedidos pelos Estados envolvem apenas o ICMS. Em se tratando de produtos ou setores econômicos onde a maior carga tributária seja decorrente de tributos federais, a concessão apenas de incentivos estaduais às vezes não causa grande impacto econômico para empresas. E nisto se encontra a diferença da Zona Franca. Afinal, ali se combinam agressivos incentivos fiscais estaduais e federais. Empresas ali estabelecidas pagam PIS e COFINS de forma diferente do que acontece no restante do Brasil, têm uma redução de 88% no Imposto de Importação de matéria primas; desfrutam redução no IPI que, em alguns casos, chega a 100%, além dos incentivos fiscais relativos ao ICMS concedidos pelo Estado do Amazonas.

Como explica esse cenário de desarranjo tributário encabeçado pela Zona Franca?

Quando foi criada, durante o governo militar, o objetivo dela era fomentar o desenvolvimento da Amazônia, além de promover a ocupação dos estados do Norte, a região menos populosa do Brasil. Em termos políticos ou macroeconômicos, há argumentos válidos tanto quanto favoráveis como contrários a esta iniciativa. Em termos logísticos, criou-se uma situação no mínimo muito incomum: uma região industrial estabelecida no meio da maior floresta tropical do mundo, onde somente se chega por avião ou navio e localizada a cerca de 4.000 km dos principais centros consumidores do país. Se não fosse a nossa conhecida pouco eficiência na burocracia de importação, decerto seria mais barato e rápido abastecer o Sul e Sudeste a partir do outro lado do mundo que de Manaus. Então, a viabilidade econômica deste polo empresarial está vinculada aos incentivos federais, o mecanismo que diferencia tributariamente a Zona Franca do restante do Brasil.

Trata-se de justificativa suficiente para o empresário decidir sediar uma fábrica em Manaus para atender a demanda nacional?

A atratividade de Manaus atrela-se a dois fatores: (1) tributação federal e (2) custo logístico. Para produtos com pouca tributação federal, especialmente no IPI, dificilmente será compensador estabelecer uma indústria ali para atender o Brasil. Já para produtos de baixo valor ou de grande volume e consequente grande custo de frete, mesmo que obtenham expressiva redução de impostos a partir de uma tributação original bem alta, também será muito complicado tornar viável a implantação na Zona Franca de uma indústria para abastecer todo o país. Mas para produtos com alta carga de tributos federais, com alto valor agregado e, em decorrência, com baixa relação custo logístico versus valor do produto, Manaus pode ser uma alternativa bastante atraente. Mas a empresa precisa estar consciente de que, mesmo com garantia da manutenção dos incentivos fiscais federais até 2073, não há segurança de manutenção da vantagem econômica. Afinal tanto o Imposto de Importação como o IPI podem ser alterados a qualquer momento pelo governo federal. Se determinado produto deixa de ter alta carga tributária federal, automaticamente se dilui o impacto do incentivo. Desse modo, a empresa pode, eventualmente, ter de lidar com custos advindos de uma indústria no meio de uma selva, distante de fornecedores e clientes, e com a dificuldade de mão de obra qualificada – tudo isso sem ter mais as vantagens dos incentivos fiscais. Ou seja, se o imposto for zero, o ganho trazido pelo incentivo vira zero, restando apenas os custos adicionais.

Quais as prováveis distorções tributárias acarretadas pela transferência para Manaus de plantas sediadas em locais sem benefícios fiscais?

Na década de 1990, muitas empresas de eletrônicos e informática se instalaram em Manaus. Nos anos 2000, quase todos os aparelhos celulares, televisões e computadores vendidos no Brasil eram ou importados ou fabricados (montados) na Zona Franca. Todavia, uma década depois, ele não tem mais a mesma relevância na fabricação desses produtos. O que mudou? (1) o IPI deles foi reduzido, (2) o governo federal instituiu uma política de incentivos válida em escala nacional, para estimular a fabricação doméstica deles. Passou a falar mais alto o lado ruim de ter uma fábrica no meio de uma floresta. Entrou em reavaliação, em especial, o frete, pois tratam-se de artigos de demanda sazonal, vendidos em maiores volumes e em datas temáticas. Se todas as fábricas de TV estivessem na Zona Franca e tentassem suprir ao mesmo tempo o mercado brasileiro para as vendas de final de ano, haveria um grande risco de não haver transporte disponível para tanto e o frete encareceria, por conta do excesso de demanda.

O Brasil vive um momento de retração, de duração e intensidade inéditas. Pelo excesso de oferta e pela pouca demanda, os custos de transporte interno estão muito baixos, o que diminui os gastos de uma operação industrial estabelecida em Manaus. Ao mesmo tempo, também pela prostração do mercado e para não deixar suas plantas ociosas, há fornecedores que subsidiam suas vendas para a Zona Franca preferindo abrir mão de margem ou mesmo vendendo abaixo do custo. A intenção é manter-se competitivo perante clientes que, por estarem em Manaus, poderiam importar matérias-primas com 88% de redução de Imposto de Importação perante essa mesma tributação no restante do Brasil.

Como transpõe essa conjuntura fiscal para o cenário das indústrias de stretch?

O setor de stretch tem a maior parte de suas matérias-primas em derivados de petróleo, portanto cotadas em dólar. E as alíquotas de IPI para o setor de plásticos são relativamente altas, em média 15%. Então a atratividade de Manaus para empresas desse filme hoje decorre da combinação dos seguintes fatores: (1) matéria-prima mais barata, seja pela redução no Imposto de Importação, seja pela prática de alguns grandes players do mercado interno de praticarem preços diferenciados em vendas para a Zona Franca; (2) fretes abundantes e baratos, reduzindo o custo de uma operação fabril distante dos grandes centros fornecedores e consumidores e, por fim, (3) incentivos fiscais federais a partir de tributação relativamente alta.

Esta movimentação de transformadoras de produtos plásticos para Manaus, em busca de custos menores, provoca pressão sobre as demais, ao adotarem políticas de preços às vezes duras para se competir de forma saudável. Mas se essa movimentação ganha corpo num momento econômico particularmente desfavorável, tanto pode provir de uma real competitividade oferecida pela Zona Franca a este setor, como pode decorrer de uma combinação temporária de fatores que cria uma competitividade artificial e não sustentável a médio/longo prazo. Mas o mercado não é afetado todo da mesma forma. Por exemplo, uma empresa cujos clientes estão principalmente na região sul tem componentes de custos em fornecimento e logística diferentes de outra cujos compradores estão no Centro-Oeste ou Nordeste. Não há, portanto, uma receita de bolo válida para todo mundo, mas recomenda-se à empresa fazer o dever de casa. Ou seja, análise de seus custos atuais, quais custos seriam aferidos com a realocação de sua planta ou mesmo com a implantação de nova unidade em outro local, quais vantagens e reduções de custo se constaria frente aos custos adicionais operacionais desta eventual mudança. Por último, um estudo de projeção, para estimar o mercado futuro, para tentar entender se tais vantagens seriam pontuais ou a longo prazo. Se forem competitivas pontuais, em regra quem se movimenta no final do ciclo normalmente fica apenas com os custos, sem conseguir as vantagens. O quadro alude àquela máxima: quem chega primeiro bebe água limpa implica dizer que o último vai encontrar água suja. Mas, como o Brasil é uma caixinha de surpresas, o resultado nem sempre premia quem analisou o cenário com mais precisão. Às vezes, o melhor resultado vem para quem teve a sorte de tomar uma decisão que se tornou correta apenas no final.

Automação é destino

Automação é destino

Intervenção manual no setor de stretch caminha para o rodapé

“O mercado de envolvedoras de stretch está em transfomação”, percebe Tatiane Tremea Panazzolo, coordenadora de marketing da Robopac Brasil, revendedora no país dos envolvedores de paletes da grife italiana. “A substituição de stretch manual por sistemas automáticos tem se difundido com rapidez se comparada ao ritmo de cinco anos atrás”. Com base no seu monitoramento cotidiano do mercado, a executiva estima que 80% dos clientes menores e médios ainda se valem do embalamento manual, enquanto na esfera dos grandes a taxa de adesão às máquinas semi-automáticas paira em 80%, seguida de longe pelos adeptos da automação plena, com 10%,mesmo percentual atribuído por ela à parcela do stretch manual.

Desde a erupção da crise, no quarto trimestre de 2014, Tatiane nota que, para preservar a competitividade, as indústrias voltam-se para a poda de custos e melhora de processos. O quadro traduz vento a favor para envolvedoras de paletes, ela interpreta. Entre os prós, ela assinala que um envolvimento semi-automático leva em média apenas um minuto e meio, resultando em otimização da mão de obra e sua proteção ergonômica (evitando problemas de coluna e peso excessivo nas mãos). Outro trunfo para a automação, ela insere, é a qualidade no envolvimento, assegurando segurança à carga e boa imagem do produto no cliente final. Tatiane fecha o rol de predicados com a economia aferida no consumo de stretch. “Ao migrar de um sistema semi ou 100% automático, uma empresa utiliza, em média, de 50% a 80% menos filme se compararmos a mesma configuração de número de voltas realizadas pelo embalamento manual”.

Indicadores caso a caso, a exemplo da quantidade de paletes por dia/h, tipo da mercadoria e capital disponível para a aquisição determinam o tipo de sistema a ser vendido pela Robopac. Entre as referências em catálogos, Tatiane abre com o envolvedor manual e móvel Xtenser, adequando a diversas posições de embalamento. “É indicado para indústrias com baixo volume de paletes e voltadas para zerar problemas ergonômicos do operador durante a aplicação do filme”. Outro astro do mix, ela encaixa, é o envolvedor semiautomático Masterplat, munido de base giratória e detecção automática da altura da carga a ser protegida. “Os pontos altos são a possibilidade de envolver até 23 paletes/h e a economia no emprego do filme”. Na esfera das empresas de alta produção diária, Tatiane enaltece as envolvedoras automáticas orbitais Helix. “Podem dar conta de até 130 paletes/h” situa. Em paralelo, a especialista promete para breve a introdução de Robopac LP envolvedora de mesa giratória com altura dessa base reduzida a 30 mm, para facilitar o posicionamento de cargas instáveis realizado com transpaleteiras. No arremate, Tatiane põe no balcão o robot S6, veículo autopropelido com os mesmos recursos da envolvedora semi-automática de base giratória. “O operador o leva ao palete, obtendo agilidade e mobilidade no processo de envolvimento”.

Rapidez e custo menor

A incontornável transição para o envolvimento automático não transcorre em alta fluidez no Brasil, apesar do entendimento generalizado entre as empresas do custo/benefício a desejar advindo do sistema manual, pondera Erivelto Gadioli Junior, gerente comercial da Cyklop, ás de ouro nos três compartimentos de embaladoras de paletes: manual, semi e 100% automático. “Os entraves são o custo do investimento inicial e o fato de as envolvedoras semi-automáticas exigirem que a carga se desloque até o equipamento, incorrendo em dificuldades por questões de layout ou do tipo de mercadoria”, ele explica, inserindo que seu robô CSM permite ao cliente levar a envolvedora até a carga.

Se o critério é volume de vendas, Gadioli elege como seu carro-chefe os envolvedores semiautomáticos CST-250. “Conferem ao cliente na faixa de 20 paletes/h a possibilidade, com investimento baixo, ter uma carga unitizada à perfeição e extraindo a melhor performance possível do stretch, além de reduzir seu consumo perante a alternativa manual”, afiança o executivo. Outro plus da série CST-250 é o sistema embarcado em controlador lógico programável . “Com isso, temos flexibilidade para adequar o projeto com rapidez e a custos menores”.

Célula de paletização

As envolvedoras automáticas são o foco exclusivo da Premier Tech Chronos. “Elas fazem sentido em produções acima de 15 paletes/h”, delimita o diretor comercial Marco Antonio Cardilli Ballo. Suas campeãs de vendas são os modelos de base giratória. “Apresentam preço menor e são indicadas para produções de até 40 paletes/h”, ele justifica.

Ballo distingue do seu portfólio uma envolvedora específica para impermeabilizar a carga pelo sistema stretch hood, de encapuzamento do lote paletizado. Denominado Stretch-All, o equipameneto é baseado na tecnologia de enfardadeiras para reter grande variedade de cargas empilhadas em paletes. Sua capacidade máxima é de 100 paletes/h e, além de proteger o produto contra condições climáticas e ambientais, o sistema zera o risco de deslocamento da carga durante o transporte. Na sequência, Ballo chama atenção para sua célula de paletização RPW ou Stack & Wrap, indicada para o trabalho com cargas instáveis. Ela combina um modelo robótico de paletização flexível com envolvedora de base giratória. Os paletes são embalados ao mesmo tempo em que o robô continua paletizando unidades em módulo separado.

Caça à produtividade

Responsável no Brasil pelas vendas de coextrusoras da italiana Amut Dolci Extrusion, Angelo Milani reparte o universo local de stretch em dois hemisférios. “Há alguns produtores que também exportam o filme, possuidores de máquinas com larguras de 3 a 4 m, e um efetivo de transformadores muito pequenos, usuários de linhas 1 a 1,5 m de largura”. Quase sempre, nota, o stretch é produzido em braços de 3” e com espessuras de 15 a 23 micra. Por tratar-se de um segmento commodity, deixa claro o executivo, o mercado brasileiro de stretch é pautado por volumes. “Daí porque os grandes produtores investem em coextrusoras de maior largura e produtividade que as máquinas pequenas”. Milani percebe a expansão em curso do mercado para stretch pré-estirado e celebra a entrega, nos últimos dois anos, de duas máquinas cast de sete camadas e largura de 3 m.

Milani abre o rol de avanços recentes nas suas máquinas com extrusoras de 40 L/D de alta capacidade e padrão de plastificação. No embalo, ele cita um sistema de recuperação do refil a frio. Em suma, um rotor lateral permite recuperação in-line a frio nas extrusoras principais e sem afetar a qualidade do filme gerado. Na sequência Milani apregoa a melhoria do sistema de resfriamento interno do compacto chill-roll jumbo da Amut Dolci Extrusion. “Aumenta a superfície de resfriamento do filme e integra medidor de espessura”, nota. Por fim, o especialista menciona o novo bobinador Prowind 4.0, adotado nas suas coextrusoras de 1 a 4 m de largura. “Dispõe de torre dupla, quatro braços, dois rolos de contato e um sistema de carga e descarga das bobinas”.

Super estiro

Atuante em stretch com coextrusoras blown, a alemã Reifenhäuser patenteou um dispositivo que consiste em um sistema de mono-orientação montado ao final da colapsagem do balão. Denominado Ultra Stretch, a sacada possibilita o estiramento em até 600%, resultando em filmes de espessuras menores e maior tenacidade, entre outros efeitos positivos, deixa claro Márcio Viviani, agente da Reifenhäuser no país.

“O estiro ocorre logo após o balão ser colapsado, no alto da torre da coextrusora”, ele salienta. “Isso impacta de forma contundente na constância e propriedades do stretch, inclusive porque a cristalização do filme acontece em segundos, quando ele começa a esfriar”. Conforme explica, a realização do estiro com o filme ainda aquecido provê um material de propriedades superiores às obtidas por sistemas que promovem o estiro no chamado ‘downstream da coextrusora. “Ou seja, alguns segundos depois de sua formação”, aponta Viviani. A cereja do bolo das vantagens do Ultra Stretch é a economia energética. “O filme só precisa ser aquecido alguns graus a mais que a mono-orientação ocorrer enquanto em outros sistemas o stretch sai quase de uma condição fria, dependente de muita energia para torná-lo adequado a receber o estiro”.

Excelência esticada

Excelência esticada

Nova fornada de materiais alonga a performance de stretch

“Por estar sobreofertado, o mercado brasileiro de stretch anda cada vez mais acirrado e desafiador e a exportação é boa alternativa para a desova do excedente”, constatam Marcelo Neves e João Carlos Lães, respectivamente líder de engenharia de aplicação de polietilenos (PE) em flexíveis e executivo da área comercial de polímeros da Braskem. Devido a essa disputa e à visão de um segmento de altas escalas, eles chamam a atenção para os investimentos dos grandes transformadores do filme para paletização em máquinas que afiem sua competitividade. “Percebe-se também a tendência de migração de fábricas para locais de incentivos fiscais relevantes, como Manaus (ver à pág. 10)”, apontam os especialistas da única produtora de PE no país.

Neves e Lães atribuem 60% do consumo de stretch ao filme automático, efeito da caça à produtividade em curso entre os transformadores maiores. Os 40% restantes, eles completam, cabem ao filme manual. Como está no sangue do setor de stretch ir atrás de tecnologias para afiar a performance, argumenta a dupla, a Braskem trata de corresponder a este anseio de um mercado equivalente a cerca de 10% das vendas internas de suas soluções para flexíveis. Nessa linha de raciocínio, Neves e Lães servem à mesa, tanto para a coextrusão blown ou cast, a fornada mais recente de desenvolvimentos na esfera das resinas lineares (PEBDL) da série Flexus, diferenciada no geral por sua resistência ao rasgo, punctura e ao estiramento. É o caso de Flexus Cling, grade metalocênico para compor a camada externa do filme e responsável por excelente desempenho de pega, afiançam os dois técnicos, mesmo em baixas temperaturas. “Também assegura baixa força de desbobinamento ao produto final”, acrescenta Neves. Os mesmos atributos integram as vantagens embutidas nos tipos de PEBDL LF320 e LL318.

No compartimento dos filmes automáticos, a série Flexus comparece com os tipos 7200XP(base hexeno) e 3600 (base metaloceno). “São destinados a stretch dependente de resistência à perfuração e alongamento elevados”, informa Lães. Ainda no âmbito das especialidades em PEBDL para stretch, o mostruário da Braskem assedia filmes automáticos com os predicados da resina LL4800N, cujo chamariz é a excelência no balanço entre propriedades ópticas e mecânicas. Por seu turno, filmes automáticos e manuais que cobram bom alongamento são a praia do grade LH 2018, enquanto para filme manual e camada de contração “pega”, a pedida é a resina metalocênica Proxess 1809, delimitam os especialistas.

Predomínio do filme manual

A percepção da Braskem sobre a segmentação do mercado brasileiro de stretch por tipos de filme não é consensual. Dave Dunaway, gerente de marketing para a América Latina da norte-americana Exxon Mobil, titã global em PE, forma na ala de quem tem uma visão algo diferente. “O filme manual ainda representa a maior parte da demanda”, ele julga. “O stretch automático convencional também está bem estabelecido no país, mas a procura por tipos para envolvedoras de alta velocidade ainda encontra-se em estágio relativamente inicial e hoje eles são dirigidos, em especial, à exportação”.

Dunaway considera que, à medida que mais ênfase for colocada na estabilidade da carga e no custo unitário da embalagem, deverá crescer a demanda por tipos de stretch para linhas automáticas de embalamento mais rápido e por filmes manuais pré estirados e mais finos. “Na área onde predominava o filme manual convencional, observamos a transição para o tipo pé-estirado manual, impulsionada pela redução de custo sem investimento”. Na esteira, o executivo comenta que a recessão brasileira não animou, nos últimos anos, as compras de envolvedoras. “Com o retorno do crescimento da economia e o aumento da capacidade produtiva”, ele condiciona, “o interesse na automação do embalamento será renovado, favorecendo o filme automático”.

Na garupa da expansão em curso da capacidade de PEBDL da ExxonMobil nos EUA, Dunaway antevê um fornecimento estável para o Brasil de especialidades para a coextrusão de stretch. Entre os destaques, ele distingue a resina Exceed 3518, recomendada em especial para stretch automático. “Marca pela excelência no alongamento e resistência a impacto e perfuração, abrindo oportunidades para a redução de espessura”, salienta o conhecedor. No embalo, o gerente assinala que Exceed 3812, grade de densidade muito baixa, aumenta a resistência à punctura em alta razão de estiramento, qualificando o material para o envolvimento em alta velocidade e tensão, contribuindo para a estabilidade da carga paletizada.

Outra joia da coroa da ExxonMobil é o grade Enable 2010, enaltecido pelo equilíbrio entre o processamento e as propriedades mecânicas do filme. “Sua combinação coma a resina Exceed 3518 confere ao stretch automático aumento da força de retenção, possibilitando a diminuição de sua parede”, acena Dunaway. Na raia do filme manual, ele atesta que a conjugação de Enable com PEBDL ZN C4 viabiliza a coextrusão de filmes ultra finos. “Enable também pode ser aplicado na camada antiaderente do stretch, para facilitar o desenrolamento do filme”, adiciona o executivo.

Dunaway sustenta que suas resinas Vistamaxx 6202 e 6102 constituem a solução para cling mais econômica da praça. “Em baixa dosagem e na mistura 4-8% com o PEBDL ZN C4, esses materiais proporcionam uma pega de alta qualidade”, assegura o especialista. Ainda na quadra da série Vistamaxx, Dunaway exalta os atributos do tipo 6000 para stretch. “Foi projetado para uso na camada funcional de filmes automáticos top de linha, primando pela excelência na resistência na propagação de rasgos, na força de retenção e elasticidade, mesmo na produção de filmes finos”, ele esclarece.

Rentabilidade do processo

Na voz corrente na praça, o mercado brasileiro de stretch é um superofertado reduto commodity, com incidência de informalidade, alta competição e baixa condição para se buscar maior valor agregado. “Mas mesmo dentro dessa visão geral, há espaço para a venda de valor dentro da necessidade buscada pelos clientes”, contrapõe Roberto Castilho, gerente comercial para o Brasil e Argentina da componedora norte-americana A.Schulman, com planta no país. “Por exemplo, masters auxiliares de fluxo e antioxidantes que diminuam a frequência de paradas de máquina para limpeza ou o concentrado branco com estabilização UV e resistente a pesticidas.

Castilho reitera que seu master auxiliar de fluxo e antioxidante N02816 acena para o transformador de strertch com economia energética de até 12% e até 30% de ganho de produtividade. “Também melhora a qualidade do filme quanto ao perfil de espessura e por evitar a formação de anomalias como riscos e pontos negros”, complementa o técnico, elegendo o produto como seu carro-chefe no mercado de stretch. Para a função de aderência (cling), a pedida da Schulman é o concentrado com agente de pega TAC 100 e, para proteção de cargas como feno, o especialista aponta dois masters brancos com estabilização UV da família Polywhite: 8360 UV e 60 PUV, este resistente a pesticidas.

Foco no custo/benefício

Na carteira da brasileira Cromex, o mercado de stretch é o quintal de dois auxiliares, delimita o diretor de vendas Cesar Ortega. “O auxiliar de fluxo PE-AX 13279 garante mais velocidade à coextrusão, redução na formação de géis e no die build-up, diminuindo assim o número de paradas para limpar a matriz”. O outro ás que a Cromex tira da manga é o antioxidante PE-AO 5080. “Deve ser usado em paradas de máquinas por longos períodos, evitando-se assim a degradação polimérica e a formação de géis”, realça o diretor.

Se o requisito referir-se à vida útil do filme estirável, a pedida da Cromex é o aditivo antiestático PE-AE 50026. “Evita a deposição de pó sobre o palete, resguardando o visual da carga”, explica Ortega. Também tem boa acolhida no setor de stretch, ele indica, o estabilizante PE-UV 1359, por ajudar a preservar a mercadoria da degradação causada pela radiação UV sobre paletes estocados ao ar livre por muito tempo. No âmbito da pigmentação, o diretor da Cromex elege como os materiais mais vendidos para stretch os masters pretos PE-BA 170 e PE-PR 14926. “Não interferem nas propriedades de aderência”, ele atesta.

Na trincheira da Termocolor, outro dínamo nacional em especialidades plásticas, o gerente comercial Wagner Luiz Catrasta assedia o mercado de stretch com um misto quente de aditivos. “O carro-chefe para esse filme é o agente antiestático para eliminação de pó, mas o segmento também procura nosso antioxidante para casos de utilização de aparas e alguns transformadores também requerem aditivos anti UV”, observa o especialista. •