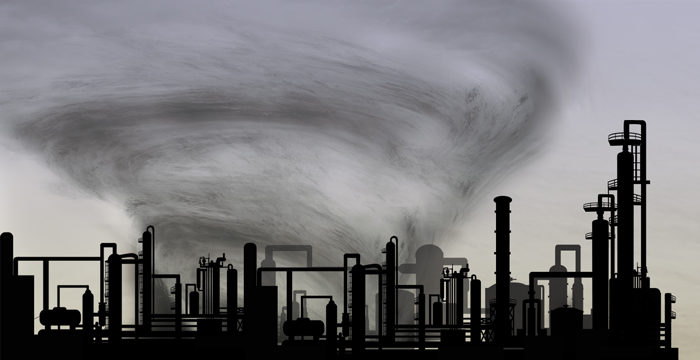

Nos mapas dos analistas da petroquímica, a América do Sul costuma ser enfiada no bojo da categoria “row” (rest of the world ou resto do mundo). Essa fragilidade da região num setor onde quem não forma preços não conta é acentuada agora pela passagem do tornado na forma do petróleo brent rumo a US$ 20, o esfriamento do PIB chinês e a sobra mundial de resinas como polietilenos (PE), consideradas pontos cardeais do negócio petroquímico. Nesta entrevista, Roberto Ribeiro, dirigente da consultoria norte-americana Townsend, sintetiza a saia justa e o terreno minado pela frente para o Brasil.

PR – Em 2015 o balanço das resinas brasileiras fechou positivo devido às exportações. No plano dessas vendas externas 2016 será uma reprise fiel de 2015 ou há mudanças no panorama?

Ribeiro – Com o mercado interno recessivo em 2015, a petroquímica brasileira não teve outra opção a não ser voltar seus olhos para o cenário externo, ainda mais com a ajuda da variação cambial que fortaleceu seu produto na comparação com competidores globais. Isto claramente pode ser visto nos resultados apresentados de Braskem no terceiro trimestre de 2015 e deve se repetir na divulgação de resultados no exercício inteiro. Para 2016, as forças que levaram a essa situação se manterão e talvez, em alguns momentos, ainda mais fortes.Ou seja, consumo doméstico caindo em muitas aplicações e câmbio favorável às exportações. Já é óbvio, muita volatilidade e perspectivas de alteração na matriz econômica brasileira. Mas, ao menos por ora, nada consistente a ponto de alterar essa perspectiva.

PR – Pelos seus contatos no mercado internacional, quais as principais precauções não adotadas no passado que traders e petroquímicas do exterior resolveram tomar para vender para o Brasil depois da perda do grau de investimento, recessão e crise política?

Ribeiro – O primeiro cuidado tem sido em relação ao risco de crédito dos transformadores. Letras de crédito mostram-se cada vez mais difíceis de serem conseguidas. A cultura do transformador brasileiro é de comprar produto já internado, com estoque local e precificado em moeda local. Hoje os traders internacionais estão restringindo o financiamento para venda ao mercado brasileiro, por motivos óbvios. Para conseguir carta de crédito está muito mais caro. Portanto, para trazer produto, manter em estoque para venda a terceiros, é preciso muito capital para este investimento, com todos os riscos envolvidos – variação cambial, risco de crédito local, etc.

Para completar, os traders passam por um momento de mudança estratégica no cenário mundial. Precisam criar condições de acesso ao produto para não perder mercado e manter rentabilidade. As alternativas são basicamente duas ou um mix das mesmas mas com o mesmo nome, integração vertical: (i) para cima, isto e, investindo diretamente em plantas petroquímicas e/ou (ii) para baixo, ou seja, ampliando sua presença nos mercados locais via distribuição. Um exemplo dessa nova postura foi dado pela Vinmar, um dos maiores traders do mundo, com sede em Houston. No último trimestre do ano passado, ela adquiriu uma posição efetiva na distribuição brasileira, mediante a compra do controle da Apta Resinas, verticalizando suas operações a montante e garantindo assim acesso direto ao mercado brasileiro. Em suma, ciente do potencial do Brasil e das dificuldades para o trabalho no país de um importador/trader “puro”, desde entraves de ordem econômica e política a senões de infraestrutura e regulatórios, a Vinmar decidiu atuar de outra forma. Resolveu testar um modelo de trader/distribuição, comprando ingresso no mercado local direto com estrutura e suporte de uma empresa. Se não fizesse esse movimento, a empresa provavelmente estaria andando de lado no Brasil.

PR – Na China, a segunda desvalorização do yuan barateia as exportações e encarece as importações chinesas. Qual o impacto disso sobre o mercado internacional de resinas E no contexto da América Latina (fora México), a recessão chinesa significa ou não a pá de cal definitiva em qualquer pretensão de investimentos em petroquímica na região?

Ribeiro –O mercado internacional vai se ajustar a essa segunda desvalorização do yuan. Querendo ou não a China continuará a importar resinas para compensar suas necessidade no mercado de transformação, adquirindo algumas em resinas em volume maior, como PE, e outras em quantidades menores, como PET e PP. Com isso, ao aumento do consumo doméstico (a um nível abaixo do esperado) e maior competitividade das exportações da China, a questão passa a ser esta: o farão os competidores como Vietnã e Malásia no mercado externo? Se houver uma desvalorização global de moedas para compensar a queda do Yuan, teremos todo um outro cenário e, possivelmente sim, uma queda geral na economia mundial. Em relação a investimentos petroquímicos na América Latina, o cenário não é aprazível. Matéria-prima dolarizada, alto custo e mercado recessivo são ingredientes que afastam esses aportes de recursos. Mas o nome do jogo é matéria-prima e assim, por exemplo, a questão passa a ser como o novo governo argentino lidará com investimentos em gás de xisto e como o precificará para um potencial desenvolvimento da petroquímica local. Havendo disponibilidade e preços competitivos, investimentos acontecerão tendo em vista o longo prazo. Sem essas premissas resolvidas, nossa região ficara mais uma vez para trás na lista de alternativas de investimento global. •